Better Globe-relaterade TPS säljs av storbloggaren Jan Bolmeson in som ett bolag ”ägt av trädägare för trädägare”. Men aktieägaravtalet som trädägarna uppmanas att skriva på gynnar fyra före detta Better Globe-rekryterare med goda relationer till den kontroversiella grundaren. Dessutom kan delar av aktieägaravtalet starkt ifrågasättas enligt aktiebolagslagen och avtalslagen, menar Carl Svernlöv, advokat på Baker McKenzie: ”Det skulle till och med kunna dömas ut som ’oskäligt’ av en domstol”.

Artikeln är en sampublicering med Aktiespararna.

Aktiespararna och Småspararguiden har i ett tidigare reportage granskat Better Globe, en trädplanteringsverksamhet i Kenya och Uganda som utlovat hög avkastning till investerarna (”trädköparna”).

Men 2021/2022 upphörde utbetalningarna till investerarna och personer med insyn beskriver en pyramidliknande konstruktion. Det var inte snabbväxande grödor som möjliggjorde utbetalningar motsvarande en årlig ”avkastning” om 15% mellan år 5 och 19. Det var nya investerares pengar som slussades till gamla investerare.

När haveriet var ett faktum kom fyra före detta Better Globe-rekryterare överens med Better Globes grundare Rino Solberg, om att göra en ”omstrukturering”.

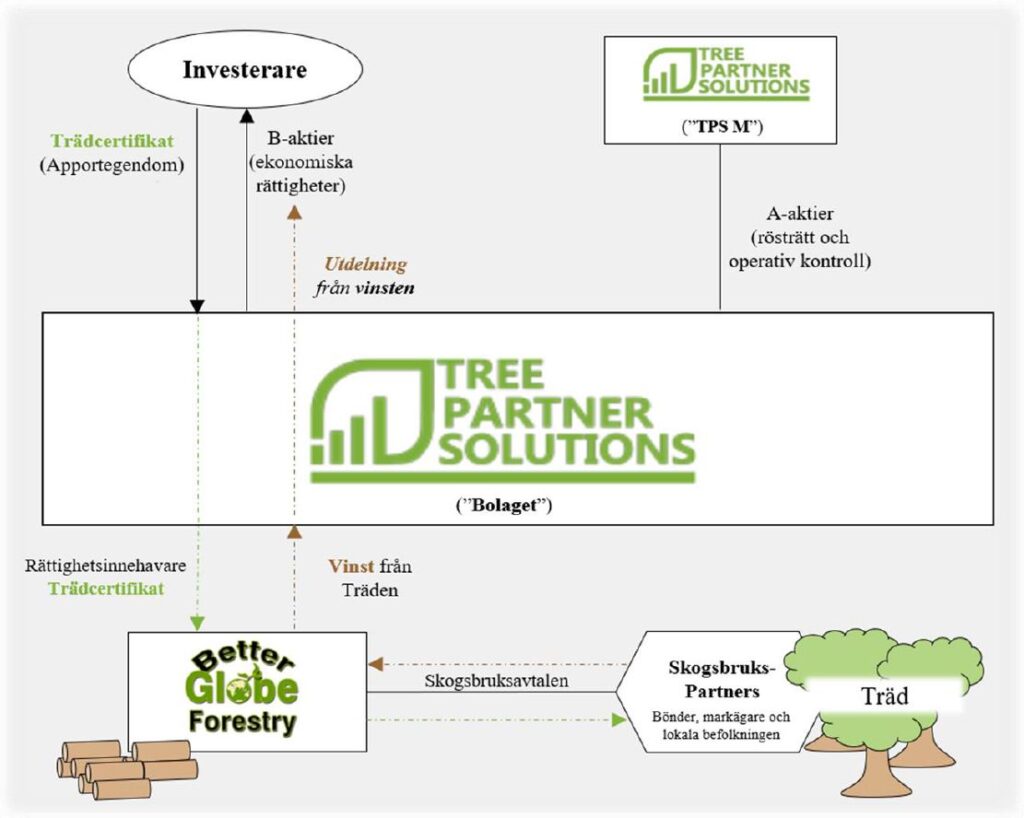

De underliggande tillgångarna, det vill säga träd planterade i Kenya och Uganda, har förts in i det nybildade svenska bolaget Tree Partner Solutions (TPS) böcker. Samtidigt har trädköparna övertalats att släppa sina ekonomiska krav på Better Globe för att i stället få aktier i TPS.

”Omstruktureringen” har i praktiken lett till att verksamheten kunnat tuffa på lite grann som vanligt.

Rino Solberg och ett anonymt supportteam på Better Globe har kunnat fortsätta hårdsälja träd och ”sponsorpaket” med löften om att kvitton kan bytas ut mot aktier i TPS. Det pratas om att TPS snart ska börsnoteras och att det är ”mer lönsamt än någonsin tidigare” att investera.

Sparprofiler stöttar TPS

”Värderingen på TPS förväntas skjuta i höjden i samma takt som träden skjuter i höjden och pengar växer bokstavligen på träd som du redan vet”, skriver Lennart Göthe, affärspartner med Lyxfällan-profilen Charlie Söderberg och storbloggaren Jan Bolmeson, i ett mejl till småsparare.

Sannolikt har ingen betytt mer för Better Globes utbredning i Sverige än Lennart Göthe, med utbildningsföretaget Balansekonomi, och Jan Bolmeson med Sveriges största ekonomiblogg RikaTillsammans.

Nu stöttar också såväl Göthe som Bolmeson konverteringen av krav mot Better Globe AS till aktier i TPS.

Bolmeson skriver på sin blogg att han själv har konverterat. Han säljer också in TPS som ett bolag som kontrolleras av trädägarna, och passar på att ge TPS:s storägare, ordförande och medgrundare Jakob Saternus, sin kvalitetsstämpel.

”Jag känner Jakob som försöker genomföra förändringen för TPS, vi har rest i Afrika tillsammans, han har varit med i poddavsnitt och han hänger i forumet ibland.”

Men läser man det finstilta i TPS:s bolagsordning och aktieägaravtalet som trädägarna uppmanas att skriva på, står det klart att det här är långt ifrån ett ”normalt” svenskt aktiebolag.

För det första ser TPS ut att gynna framför allt de fyra grundarna med Jakob Saternus i spetsen.

Även om TPS aldrig skulle göra vinst på trädavverkning i Östafrika kan de fyra grundarna ta ut pengar (exempelvis nytt investerat kapital) från TPS via en ”management fee”. Det framgår av aktieägaravtalet. Och grundarna kan själva bestämma vilka som i sin tur beslutar om storleken på förvaltaravgiften. Om de inte blir nöjda med storleken på ”management fee” kan de också byta ut de personer som på papperet tar beslut om den.

Grundarna har nämligen via ägarbolaget TPS Management tillskansat sig 5 miljoner A-aktier i trädbolaget TPS, motsvarande drygt 58% av rösterna. Men dessutom har de genom ”vissa avtal” med norska Better Globe AS skaffat sig 4,6 miljoner B-aktier som ligger i ett annat bolag – TPS Investment som ägs av TPS management. Totalt kontrollerar de fyra grundarna närmare 64% av rösterna.

De har därmed rätt att utse styrelseledamöterna i trädbolaget TPS. Och det är styrelsen i TPS som ska besluta om storleken på management fee.

På frågan om TPS Management redan hunnit ta ut förvaltningsavgifter svarar inte ordförande Jakob Saternus.

Men nybildade TPS Management hade under 2023 en omsättning på 4,8 miljoner kronor. Varifrån dessa pengar kommer framgår inte av bolagets årsredovisning. Inte heller framgår det av TPS:s årsredovisning vad rörelsekostnader om 3,6 miljoner kronor handlar om.

Evig kontroll över TPS

För att grundarna inte ska riskera att förlora kontrollen över TPS – även om de skulle lyckas attrahera nytt kapital till bolaget – har de säkerställt att A-aktierna alltid ska ”ha majoriteten av rösterna”.

Trädköparen som konverterar sina certifikat till aktier skriver nämligen under på att de ”samtycker” till riktade nyemissioner av A-aktier för att säkerställa att TPS Management ”innehar majoriteten av rösterna i bolaget vid varje given tidpunkt”.*

Jakob Saternus försvarar upplägget med att grundarna vill skydda småspararna.

”För att skydda småspararna från framtida storägare i bolaget, har vi upprättat en bolagsordning som skapar minoritetsskydd på ett sätt som motverkar att en större B-aktieägare med andra intentioner än grundvisionen ensam kan ta över styrningen av bolaget”, skriver Jakob Saternus i ett mejl.

Men enligt Carl Svernlöv, advokat och delägare i advokatbyrån Baker McKenzie samt adjungerad professor i associationsrätt vid Stockholms universitet, räcker inte ett sådant samtycke i ett aktieägaravtal för att en emission ska kunna genomföras enligt aktiebolagslagen.

”Stämman måste alltid säga sitt när det gäller emissioner, enligt huvudregeln genom beslut på stämma, där riktade emissioner kräver en kvalificerad majoritet. Stämman kan även lämna ett bemyndigande varje år till styrelsen att emittera aktier upp till bolagsordningens gränser. Men också bemyndigandet måste röstas igenom på bolagsstämman med samma kvalificerade majoritet om det omfattar rätten att göra riktade emissioner”, säger Carl Svernlöv.

Dessutom räcker det enligt aktiebolagslagen inte med två tredjedelar av rösterna.

”Ett beslut om en riktad emission av aktier är giltigt endast om det har biträtts av aktieägare med minst två tredjedelar av såväl de avgivna rösterna som de aktier som är företrädda vid stämman. Man kan alltså inte driva igenom en emission med 99% av rösterna om man inte dessutom företräder minst två tredjedelar av aktierna på stämman, säger Svernlöv.

Pantsättning och skadeståndsskyldighet

Förutom tveksamheter enlig aktiebolagslagen innehåller aktieägaravtalet udda klausuler om pantsättning av småspararnas aktier.

”Varje investerare pantförskriver sina aktier (d.v.s. ställer sina aktier som säkerhet) för sina förpliktelser och åtaganden gentemot TPS M under Aktieägaravtalet. Detta tillåter TPS M att, i händelse av investerares väsentliga brott mot Aktieägaravtalet, överta dennes aktier. Pantsättningen är grundläggande för att skydda samtliga aktieägares intressen, som efterlever villkoren i Aktieägaravtalet”, meddelar man i ett “informationspaket” till investerarna.

De fyra grundarna vill alltså ha möjlighet att beslagta investerares aktieinnehav mot en symbolisk summa på en krona. Detta om investeraren bryter mot aktieägaravtalet genom att exempelvis sälja samtliga aktier eller delar av innehavet till en person som inte redan är ägare i TPS.

Och säljer investerare aktier utan att få ett förhandsgodkännande från styrelsen kan detta ”leda till skadeståndsskyldighet” samt att investeraren förlorar även aktier som denne inte sålt.

Men enligt Carl Svernlöv utgör detta en ogiltig så kallade förverkandeklausul enligt 37 § avtalslagen. Det är alltså inte tillåtet att beslagta en pant ens om man betalar en symbolisk summa för den.

”Man kan också ifrågasätta vilken skada bolaget skulle kunna lida om en aktieägare säljer aktier i strid med avtalet”, säger Svernlöv.

Lock up vid notering

Skulle de fyra grundarna lyckas notera TPS ska de också kunna besluta om en så kallad lock-up period ”som kan skilja sig åt mellan investerare”. Normalt sett brukar endast ett bolags största ägare bli föremål för lock-up – det vill säga att de förbinder sig att inte sälja aktier under en bestämd period efter en notering.

Men då endast grundarna är större aktieägare i TPS innebär klausulen sannolikt att man vill kunna kontrollera den stora massan (en siffra på 11 000 aktieägare har nämnts) av aktieägare.

Extremt ensidigt avtal

Samtidigt kan det finnas goda möjligheter att via en juridisk process upphäva flera av klausulerna eller möjligen hela aktieägaravtalet då det är så extremt ensidigt och ger grundarna en till synes orimlig fördel.

Av avtalslagens 36:e paragraf framgår nämligen att: ”Avtalsvillkor får jämkas eller lämnas utan avseende, om villkoret är oskäligt med hänsyn till avtalets innehåll, omständigheterna vid avtalets tillkomst, senare inträffade förhållanden och omständigheterna i övrigt.”

”Avtalslagens 36:e paragraf är extremt bred. Så fort ett avtal är – eller blir – oskäligt, så kan en domstol besluta om jämkning eller att avtalet ska lämnas utan avseende”, säger Carl Svernlöv.

Jämkning betyder att avtalet justeras för att göra det skäligt. Beslutar domstolen att avtalet ska lämnas ”utan avseende” betyder det att det inte ska följas.

Problemet är dock att juridiska processer kostar mycket pengar, sannolikt mer pengar än vad många småsparare redan investerat i Better Globe.

”En enskild småsparare har väl knappast resurser att göra det här på egen hand. Då skulle man nästan behöva få till en så kallad grupptalan”, säger Carl Svernlöv.

Finansiella rapporterna kan ifrågasättas

Summa summarum har grundarna formulerat ett udda aktieägaravtal och en bolagsordning som är tänkt att ge dem en mer eller mindre total kontroll över bolaget –

samtidigt som flera klausuler kan ifrågasättas med hänvisning till aktiebolagslagen och avtalslagen.

Ovanpå det reser även TPS:s finansiella rapporter frågetecken.

Värderingen av tillgångarna baseras på uppgifter – tabeller – från Better Globe Forestry som genomgående vägrat offentliggöra årsredovisningar.

Dessutom står huvuddelen av de planterade träden inte på Better Globes mark, och av juridiska dokument framgår att man upptäckt en ”betydande risk” att många av skogsbruksavtalen ingåtts med fel part och därför kan vara ogiltiga. Risken finns då att dessa tillgångar inte kan tas i anspråk av Better Globe Forestry.

Tittar man på TPS:s halvårsrapport skriver bolaget ingenting om detta. Däremot hävdar man att en nuvärdesberäkning gör gällande att avverkningsrätterna är värda över 2 miljarder kronor. Samtidigt har man bokfört ett värde på 1,2 miljarder enligt en not. Men detta värde stämmer inte alls med tillgångarna i balansräkningen.

En erfaren revisor från en av de större revisionsbyråerna som granskat halvårsrapporten på uppdrag av Aktiespararna/Småspararguiden kallar felet för ”anmärkningsvärt i högsta grad”: ”Balansräkningens viktigaste post och noten helt ute i rymden.”

Någon förklaring till mismatchen har Jakob Saternus – trots påstötning – inte återkommit med.

Rino Solberg – inte ute ur leken

När Better Globe havererade och TPS bildades framställdes det som att den kritiserade och ifrågasatta grundaren Rino Solberg skulle åka ur leken. Men av de juridiska dokumenten framgår att det östafrikanska bolaget Better Globe Forestry och TPS ”kommit överens om vissa förpliktelser gentemot varandra”.

TPS kommer att ”tillhandahålla finansiering” till Better Globe Forestry som ska fortsätta bedriva trädplanteringsverksamheten i Kenya och Uganda.

Och ingenstans framgår det att Rino Solberg inte längre kommer att ha inflytande över Better Globe Forestry.

Formuleringar i “informationspaketet” till investerare

- ”För att upprätthålla Bolagets styrningsstruktur accepterar investerarna att TPS M vid valfri tidpunkt, genom en extra bolagsstämma i Bolaget, eller genom att instruera styrelsen, kan emittera nya A-aktier till TPS M så att TPS M bibehåller sin röstmajoritet i Bolaget.

- ”Varje investerare pantförskriver sina aktier (d.v.s. ställer sina aktier som säkerhet) för sina förpliktelser och åtaganden gentemot TPS M under Aktieägaravtalet. Detta tillåter TPS M att, i händelse av investerares väsentliga brott mot Aktieägaravtalet, överta dennes aktier.”

- ”Vid en eventuell notering accepterar investerarna att deras aktier kan bli föremål för en så kallad lock-up period. Lock-up perioderna kan skilja sig åt mellan investerare.”

Better Globe AS: Det norska säljbolaget som tagit emot pengar från investerare. Det är med Better Globe AS som investerare/trädköpare har haft avtal.

Better Globe Forestry Ltd: det östafrikanska bolaget som planterar träd i Kenya och Uganda. Investerarna har fått höra att vinsten från träden ska slussas till Better Globe AS och vidare till investerarna.

Tree Partner Solutions (TPS): Rätten till träden flyttas till TPS. Kontrolleras av TPS Management som har 58% av rösterna. Näst största ägare är TPS Investment med drygt 11% av kapitalet.

TPS Management: Ägs av fyra grundare som tidigare var aktiva Better Globe säljare. Jakob Saternus (25%), Isabelle Saternus (25%), Alla Alina Lundberg (25%), Rickard Isaksson (25%)

TPS Investment: Ägs av TPS Management.

Jan Bolmeson:

- En av Sveriges mest inflytelserika ekonomibloggare och poddare. Har startat och driver RikaTillsammans, enligt uppgift Sveriges största blogg/community om privatekonomi.

- Har skrivit boken ”Gör ditt barn rikt” tillsammans med Lyxfällan-profilen Charlie Söderberg.

- Satt i styrelsen för utbildningsföretaget Balansekonomi med ägarna Lennart Göthe och Charlie Söderberg mellan 2017 och 2020.

- Drev säljbolaget Better Globe Vision tillsammans med Lennart Göthe. Bolagets verksamhet var att sälja Better Globe-träd i bland annat Sverige samt utbilda andra ambassadörer.

Charlie Söderberg:

- Var programledare för Lyxfällan i TV3 mellan 2006 och 2010, programledare för Plus mellan 2010 och 2012. Var också programledare för Tonårsbossen på TV3.

- Har drivit utbildningsföretaget Balansekonomi och Green Bee Online tillsammans med Lennart Göthe.

- Har presenterats som ”nöjd sponsor” till Better Globe sedan 2008 på Green Bees hemsida.

- Håller föreläsningar i ekonomi (har enligt uppgift föreläst för mer än 100 000 personer).

Lennart Göthe:

- Har presenterat sig som ansvarig för Better Globes svenska verksamhet.

- Har drivit företag tillsammans med Charlie Söderberg och har även skrivit boken ”Ett rikare liv” tillsammans med kompanjonen.

- Har dykt upp som coach i programmet Lyxfällan.

- Har drivit säljbolaget Better Globe Vision tillsammans med Jan Bolmeson.

Jakob Saternus:

- En drivande grundare av TPS, TPS Management och TPS Investment. Äger 25% av TPS Management.

- Tidigare profilerad ambassadör för Better Globe, har marknadsfört och sålt träd via webbinarer.

Rino Solberg:

- Norrman som grundade Better Globe 2006

- Har grundat biståndsorganisationen Child Africa som norska insamlingskontrollen varnade för 2014.

- Åtalades på 1970-talet för sin inblandning i ökända Holiday Magic, men frikändes.

- Styrelseordförande i Green Planet Nordic som anklagades för att vara ett pyramidspel, men som efter granskning rubricerade som lagligt då det fanns en produkt – träd och gödsel – i grunden.

- Källor: TPS:s “informationspaket” till investerare inkl. bolagsordning och aktieägaravtalet. TPS:s och TPS Managements årsredovisningar

- Aktiespararna/Småspararguiden har sökt Charlie Söderberg via affärspartnern Lennart Göthe som i sin tur meddelar att förfrågan om kontakt har vidarebefordrats men att Charlie Söderberg inte har något att säga om Better Globe.

- Aktiespararna/Småspararguiden har sökt Jan Bolmeson för kompletterande frågor. Han hänvisar till sina egna kommentarer om Better Globe.

- Patrick Siegbahn har vid sidan av sin roll som ansvarig utgivare för Småspararguiden.se en rådgivningsverksamhet som betalat för marknadsföring på RikaTillsammans.se.

- Bolmeson har stöttat Småspararguiden på ett par olika sätt, vilket vi redogör för i en separat artikel där vi beskriver det dubbla att kritisera Better Globe och Bolmeson och samtidigt rekommendera innehållet på RikaTillsammans.se.

- Medförfattare till artikeln är Annelie Östlund på Aktiespararna som också var författare till granskningen av Better Globe som publicerades i Affärsvärlden och Filter 2019.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag. Tack för ditt stöd!

Vi står på din sida i finansdjungeln. Vi avslöjar finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan också stötta oss via vår supportersida på Patreon.