Socialdemokraterna leker med tanken på att höja kapitalskatten på investeringssparkonton på oklart sätt. Utan att lägga oss i fördelningspolitik förklarar vi varför det är dåligt för spararna. Och rådet till spararna är att anta att det inte blir verklighet av förslagen.

Vad gäller saken?

- Den 1 juni 2021 släppte sossarna en underlagsrapport ”Fördelningspolitik för jämlikhet och rättvisa” som föreslog en del höjda skatter. Bland annat att sätta ett tak på den låga beskattningen av investeringssparkonton. En text som media fångade upp handlade om ett tak på 100-200 tkr.

- Protesterna kom omedelbart från oppositionen och bankernas sparekonomer (vars bolag livnär sig på att folk sparar och gärna är aktiva)

- Förslaget från sossarna förtydligas: “inte riktat mot småsparare”. Taket skulle snarare kunna vara 3 Mkr.

- Centerpartiet med flera vill istället sänka ISK-skatten

- Uppdatering 2021-12-17: nya finansministern Mikael Damberg upprepar samma ambition i en intervju med TT: …frågorna finns ju fortfarande med, som en skarpare beskattning av dem med de högsta inkomsterna, exakt formen för det, om det blir en miljonärsskatt som vi går till val på eller inte, det kommer vi att återkomma med i valmanifestet.

Vad behöver du göra?

Förmodligen ingenting. Vår amatörgissning är att just den här beskattningen inte kommer förändras. Och om den kommer att förändras så kan du göra eventuella förändringar när det händer.

Vi lägger oss inte i fördelningspolitiken

Politik är om möjligt krångligare än pensioner. Politikerna väljer vilka saker eller beteenden som är lämpliga att beskatta. De flesta höjda skatter leder till negativa beteendeförändringar på något sätt, men skatteintäkterna behövs för att försörja välfärden. Vad man ska välja att beskatta är till stor del en värderingsfråga. En del av frågeställningen här är huruvida vi ska ha högre eller lägre skatter på kapital (sparande), men det är en fråga där vi väljer att inte ta ställning. Däremot har vi synpunkter på hur man gör rent tekniskt och där ser vi problem med det här förslaget.

Så funkar ISK

Det finns tre kontotyper för privatpersoners fondinvesteringar:

- Vanligt fondkonto som beskattas med 30% av vinsterna samt 0,12% av kapitalet

- Kapitalförsäkringen som beskattas med 0,888% per år oavsett hur det går

- Investeringssparkonto (ISK) tillkom 2012 och beskattas i princip på samma sätt som kapitalförsäkringen men utan krångel och extra avgifter

Eftersom en typisk aktiefond historiskt gett en genomsnittlig avkastning på 8%* per år ser det mycket attraktivare ut att betala 0,888% i skatt på ett ISK än 30% av 8%, plus 0,12%, på ett fondkonto, vilket blir 2,52%. Riktigt så enkelt blir det inte eftersom den 30%-iga skatten tas ut först när man säljer. Så länge man behåller sina aktiefonder på fondkonto så skjuter man på kapitalbeskattningen. Pengarna som annars hade gått till skatt ligger fortfarande investerade i dina fonder och ger dig avkastning. Om du ligger kvar i dina fonder så pass länge att avkastningen når 400%, vilket tar typ 35 år, blir det dessutom förmånligt att använda sig av schablonregeln som innebär att du får anta att ditt anskaffningsvärde är 20% av värdet du säljer för. I praktiken sänker det skatten från 30% till 24% för all avkastning du får utöver dina 400%. Trots detta skulle du enligt våra beräkningar behöva behålla din fond i 115 år för att det skall bli fördelaktigare att välja fondkonto framför ISK om vi antar oförändrad ISK-skatt. Och då bygger det på att samma fond finns kvar och fortsätter att vara billigast i 115 år.

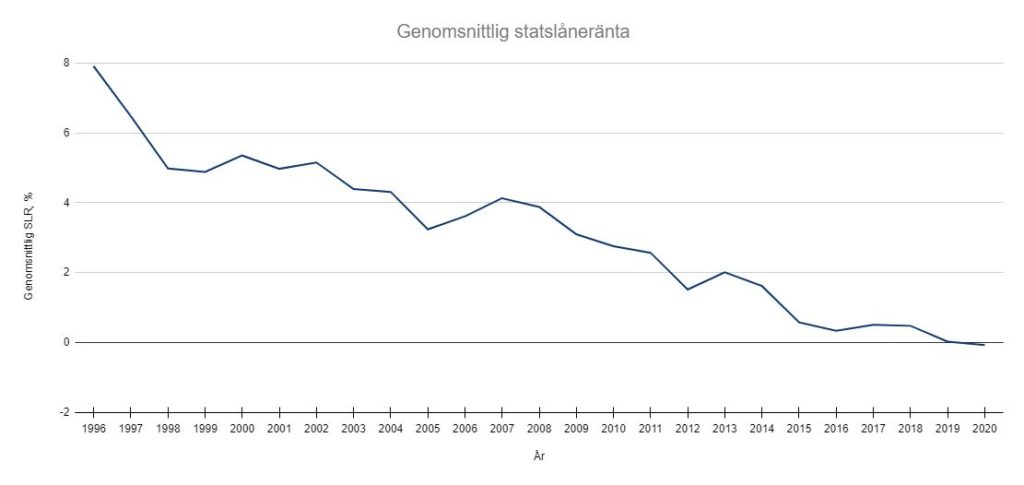

Eftersom ISK-skatten beror på statslåneräntans nivå, och man väl får anta att räntorna kommer vara högre i framtiden, så lär också beskattningen på ISK vara högre i framtiden. Vid utgången av 2020 var statslåneräntan nämligen negativ. Se nedan tabell för olika antaganden om statslåneräntor och hur det påverkar ISK-skatten och brytpunkten för när ISK är förmånligt eller inte.

| Statslåneränta | Skatt på ISK | Sparhorisont där ISK börjar bli sämre än fondkonto |

| 0% | 0,375% | 115 år |

| 1% | 0,600% | 61 år |

| 2% | 0,900% | 38 år |

| 3% | 1,200% | 28 år |

| 4% | 1,500% | 21 år |

Notera att den historiska statslåneräntan legat närmare 3%.

Problematiskt att ändra spelreglerna för långsiktiga åtaganden

En 35-årig egenföretagare som vill spara privat till sin pension kanske inte kommer röra sina pengar på 30-40 år. Valet står mellan fondkonto och ISK och i dagens lågräntemiljö är det självklart att välja ISK. Men, med antagande om “normala” statslåneräntor i framtiden är det inte självklart att den totala skatten blir lägre. Om politikerna ändrar spelreglerna kan det innebära att det i efterhand visar sig att skatten faktiskt blivit lägre om man valt fondkonto från första början. Det skapar krångel och oro, vilket är ett problem eftersom…

Krångel avskräcker folk från att ta tag i sin ekonomi

När ISK infördes var det inte bara en skattelättnad för långsiktigt privat sparande utan också en beskattning som var begripligare att förstå, en deklaration som fyllde i sig själv och en känsla av att man kan byta sina fonder utan skattekonsekvenser. Om reglerna för beskattning på ISK kompliceras ytterligare med beloppsgränser eller andra tröskeleffekter kan det leda till en trötthet som gör att fler personer på marginalen blir passiva. Passivitet leder till att folk tar fel risker, sitter med för mycket pengar på sparkonto eller sitter kvar i för dyra fonder. Vi ser därför goda skäl till varför ISK-skatten ska hållas på en nivå där den fortsätter att vara klart förmånligare än beskattningen på fondkonto.

Förslagen öppnar för rundning och skatteplanering

När politikerna pratar om tröskeleffekter som högre skatt för “miljonärer” eller till och med lägre skatt för små sparbelopp inför man inte bara ytterligare krångel utan också utrymme för skatteplanering. Att sätta ett tak på ISK där belopp över till exempel 3 Mkr skattas hårdare, eller annorlunda, innebär sannolikt att samma tak behövs på kapitalförsäkringen som i princip funkar på samma sätt. En planerande person skulle då kunna lägga 3 Mkr på både ISK och kapitalförsäkring för att nyttja båda taken. Eller kanske låta en del av sparandet ligga hos sin partner eller sina barn. Eller i sitt företag.

Vad göra om man vill höja skatterna?

Vi tar som sagt var inte ställning till hur höga skattenivåerna ska vara, men vi tycker så här.

- Om man vill höja kapitalbeskattningen generellt är det bättre att höja skatten på samtliga tre kontoformer fondkonto, ISK och kapitalförsäkring så att ISK fortsätter att vara det mest förmånliga.

- Om man vill höja skatten bara för dem med mer pengar är det bättre att göra den skattehöjningen oberoende av vilken sparform man väljer.

* Vi brukar räkna med att man i genomsnitt får 6% real avkastning på aktiemarknaden vilket blir ungefär 8% inklusive inflation

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag. Tack för ditt stöd!

Vi står på din sida i finansdjungeln. Vi avslöjar finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan också stötta oss via vår supportersida på Patreon.