Pensionssäsongen är här igen och det innebär att vi kikar lite extra på premiepensionens fonder. I den här artikeln ser vi hur det har gått för de skitfonder vi avrådde från ifjol. En fond har åkt ut medan övriga fyra kör vidare som tidigare.

Varje år går vi igenom utbudet av fonder på premiepensionstorget för att lyfta fram de fem bästa och sämsta fonderna. Året efter gör vi en tillbakablick för att se hur det sedan gått för fonderna. I det här inlägget blickar vi således tillbaka på år 2020. Skitlistan för 2021 publicerades strax efter att denna artikel kom ut. Syftet med att utvärdera året som har gått har primärt varit att följa upp hur myndigheterna har hanterat den kritik som vi och andra framfört under de år som skandalerna i systemet avlöst varandra. Vi kikar också på hur spararna har betett sig. Har de lämnat fonderna eller fortsatt spara mer pengar?

Att utvärdera fonder är ingen lätt sak. Vi gillar att referera till studier som visar att fonder som har gått bra historiskt inte går bättre än andra i framtiden. Därför avråder vi ständigt från dyra fonder även när de har gått bra.

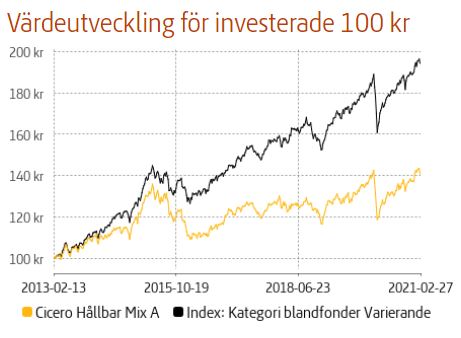

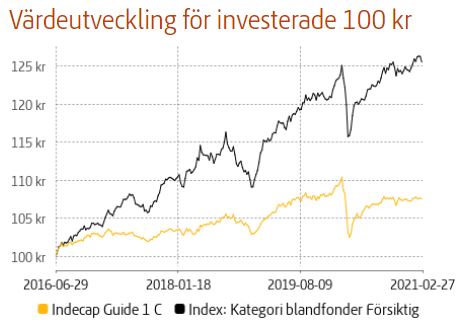

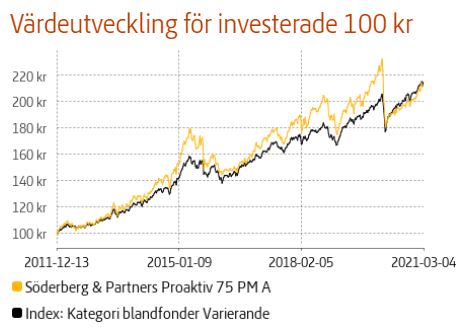

I den här artikeln har vi ändå valt att göra utvärderingar av fondernas historiska avkastning. Anledningen till att vi gör det är dels för att visa att dyra fonder för det mesta går dåligt när man tittar på längre tidsperioder och dels för att även de läsare som tror på att titta på historisk avkastning ska förstå att de här fonderna inte är bra.

Även den typen av utvärderingar är vanskliga att göra eftersom definitioner av jämförelseindex ibland saknas eller är godtyckliga. Ibland jämförs fonder med olika valutor, eller mot index som skiljer sig för mycket åt. Vi har här gjort det bekvämt för oss och redovisat Pensionsmyndighetens avkastningsgraf i relation till fondens kategoriindex trots att vi inte tycker att den är helt perfekt. Sammanfattningsvis ser vi de grafer vi visar som ett indicium som stärker vår hypotes, men det är den finansiella forskningen som är vårt huvudbevis.

Plats 1: Ålandsbanken – fortfarande dyrt

I den stora globalfonden Ålandsbanken Global Aktie Placeringsfond har inget väsentligt hänt sedan de i slutet av 2018 gjorde en moraliskt tveksam deal med finska fondförvaltare FIM. Syftet var att kringgå Pensionsmyndighetens nya regler och säkra den intjäning som köpet av Allras kunder innebar (mer om hela Allrahärvan här). Spararna fortsätter betala en hög avgift för en fond som underpresterat länge.

- 57 600 sparare och 11,7 miljarder ligger kvar.

- 4% av spararna har lämnat fonden under året.

Plats 2: East Capital Multi-Strategi – utslängda

East Capitals fond Multi-Strategi användes som en slaskhink när sparare köptes upp från andra problemfonder. Efter att Pensionsmyndigheten höjde kraven på fondtorget fick dock fonden nobben från att fortsätta vara med. I en 19 sidor lång text förklarade myndigheten att det förekommer:

- intressekonflikter då fonden investerar i andra East Capital-fonder

- höga avgifter

- dåligt uppdaterad intressekonfliktspolicy

- en tveksam fastighetsbolagsinvestering med kopplingar till East Capital-koncernen

- brokig historik då sammanslagning av fonder inneburit ändring av strategi som inte rimmar med kravet på tre års obruten historik

East Capital valde att inte bemöta myndighetens beslutsavsikt utan fick finna sig i att samtliga 20 000 kunder och deras 3,3 miljarder förflyttades till statliga förvalet AP7 Såfa. De stora vinnarna är förstås kunderna!

Plats 3: Cicero Hållbar Mix – fortfarande dyrt och mesigt

Cicero Hållbar Mix är en blandfond med hög avgift. De som sparar i den har sannolikt inte valt den själva (för vem hade gjort det?) utan har sannolikt blivit infösta från en handfull obskyra fonder som Cicero köpt upp kundstocken från.

- Kvar finns 19 000 kunder och 4,8 miljarder förvaltat kapital.

- C:a 5% av spararna har lämnat sedan förra året

Plats 4: Indecap – fortfarande dyrt

Indecap var nya på listan förra året och fick i huvudsak kritik på tre punkter:

- deras brokiga förflutna,

- de höga avgifterna och

- det utstuderade upplägget att säljarna på sparbankerna använder dessa fonder som ett sätt att ta betalt för sin “rådgivning”

Indecap utmärker sig på listan med att inte tappa kunder trots höga avgifter och avkastning i nivå eller under index.

- Indecap Guide 1: 82 000 sparare och 4,2 miljarder kronor

- Indecap Guide 2: 82 600 sparare och 20,4 miljarder kronor

- Antalet sparare är i princip oförändrat från föregående år.

Plats 5: Söderberg & Partners Proaktiv 75 och 80 – inte så proaktiva

Söderbergs två premiepensionsfonder var nya på listan förra året men knappast nya för våra läsare. De har toppat vår lista över branschens skitprodukter fem år i rad men har varit lite mer anonyma inom premiepensionen. Det finns mycket att kritisera fonderna för som vi redogjorde för förra året och som tidningen Dagens Industri sedan tog fasta på.

Något som utmärker fondernas senaste år är att de hanterat pandemin riktigt uselt. Med löften om “kapitalskydd” har fonden en policy att bevara en del av kundernas kapital genom att sälja aktieinnehav när börsen gått ned. I efterhand. På så sätt minskar risken för fortsatta förluster, men också för att kunna ta del av den återhämtning som förr eller senare kommer. Strategin fungerar bra i utdragna nedgångar där börsen rör sig nedåt under en längre tid, stabiliserar sig och sedan återhämtar sig långsamt. Våren 2020 såg vi istället ett snabbt, brant fall följt av en snabb återhämtning. Proaktivfondernas strategi lämpar sig väldigt illa för just den sortens börsutveckling. Proaktivfonderna fick därmed smaka på nedgången under våren 2020 men missade stora delar av den återhämtning som följde eftersom man då inte hade så mycket pengar kvar i aktiemarknaden.

Vi tror inte att det går att förutsäga hur börsen kommer att gå enskilda år så att proaktivfonderna gick så dåligt just 2020 är vi delvis beredda att sätta på oturskontot. Däremot visar 2020 på problemet med fondernas riskhanteringsstrategi. Det som Söderberg & Partners gärna säljer in som en fantastisk feature som är värd att betala höga avgifter för kan vara bra i vissa specifika fall, men i andra fall är den tvärtom riktigt dålig.

- Proaktiv 75: 6200 sparare och 2 miljarder kronor

- Proaktiv 80: 15 400 sparare och 3,8 miljarder kronor

- 10% av fondernas sparare har lämnat under året.

Hur gick det för de 5 rekommenderade fonderna?

Det är lätt hänt att det blir mycket kritik när man tittar närmare på finansmarknadens aktörer. Därför listade vi också våra fem favoritfonder i PPM-systemet förra året. Och naturligtvis skall vi kika hur det gick för dem. Det finns inte så mycket spännande att säga så vi håller det kort som vanligt:

- Ingen företrädare för fonderna har utretts för ekobrott.

- Ingen fond blev köpstoppad.

- Ingen av fonderna såldes till någon annan aktör.

- Ingen fond är registrerad i annat land med mystisk fondstruktur.

- Alla fonder är fortfarande kvalificerade för PPM-systemet.

- Fonderna presterade ungefär i nivå med sina jämförelseindex.

- Fonderna är fortfarande billiga.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag. Tack för ditt stöd!

Vi står på din sida i finansdjungeln. Vi avslöjar finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan också stötta oss via vår supportersida på Patreon.