Om du har ett eget aktiebolag och vill spara ditt överskott i aktiemarknaden finns två sätt: kapitalförsäkring eller depå/fondkonto. För privat sparande är valet av ISK enkelt, men för företag är det mycket krångligare. Här reder vi ut varför vi i allmänhet rekommenderar kapitalförsäkring och i vilka lägen depå kan visa sig bli bättre.

Varför spara pengar långsiktigt i företaget?

Det här inlägget handlar om långsiktigt sparande. Förhoppningsvis har du pengar i bolaget som buffert om verksamheten skulle gå lite sämre en period, om storkunden är sen med betalningen, etc. Bufferten har du med fördel på ett sparkonto.

Får du pengar över som du inte behöver i verksamheten är vårt råd att ta ut lön upp till brytpunkten för statlig inkomstskatt och sedan göra utdelning så gott det går till låg beskattning.

“Men hallå?!”, tänker kanske du, vad hände med att man skall ta ansvar för sin pension genom att sätta av till en tjänstepension? Det kommer vi till nu. Av skatteskäl är det nämligen lönsammare för de flesta att ta ut lön och utdelning. Pensionsspara kan du sedan göra privat på ett ISK. Eventuellt vill du ha lite tjänstepension för att det gör det enklare att köpa till en kompletterande sjukförsäkring.

För dig som tjänar riktigt mycket pengar och vill spara mer till pensionen blir frågan om du ska låta det eventuella överskottet gå till att betala in till en tjänstepension eller om du istället ska spara pengarna i bolaget. Det senare kan du om du vill göra som en så kallad direktpension. Vilket alternativ som är bäst är ganska krångligt så vi får hänvisa till en särskild artikel vi skrivit som går igenom hur du bör spara till pensionen som egenföretagare.

Vårt grundråd för företagets sparande är kapitalförsäkring

För privatpersoner brukar vi rekommendera att placera pengar som ska vara i aktiemarknaden i ett investeringssparkonto (ISK).

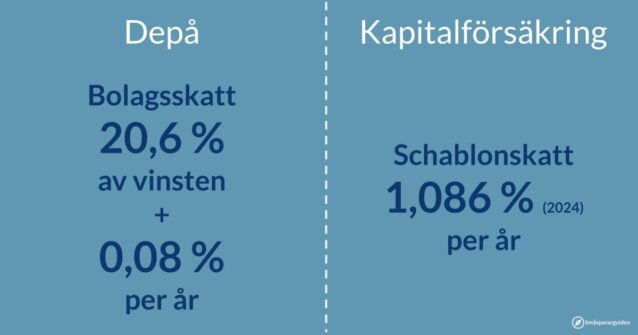

Ett företag kan inte ha ISK, men det finns något som heter kapitalförsäkring som påminner om ett ISK. Den viktigaste egenskapen är att du betalar en årlig schablonskatt på 0,888% av kapitalet (för år 2025) istället för att betala 20,6% bolagsskatt på vinsten när du säljer dina aktier eller fonder. Schablonskatten är låg och det är därför vi, åtminstone med dagens ränte- och skattenivåer, rekommenderar kapitalförsäkring till de flesta.

Av flera anledningar är valet mellan kapitalförsäkring och depå inte lika enkelt och självklart som valet mellan ett ISK och depå för en privatperson.

Varning: En del kapitalförsäkringar kostar pengar

En sak att se upp med är att en del kapitalförsäkringar har så kallade försäkringsavgifter (även kallat kapitalavgift eller skalavgift). Nätbankerna Avanza och Nordnet tar aldrig ut de här avgifterna, men om du har, eller funderar på att skaffa, en kapitalförsäkring någon annanstans behöver du kolla upp att de inte tar ut någon försäkringsavgift.

Det här är en anledning att välja rätt kapitalförsäkring snarare än en anledning att välja depå, men du ska vara medveten om att våra jämförelser i det här inlägget baseras på en kapitalförsäkring utan avgifter.

På riktigt lång sikt är depå bättre – i teorin

En anledning att välja depå istället för kapitalförsäkring är att det på riktigt, riktigt lång sikt faktiskt blir lägre skatt. Schablonskatten är visserligen låg, men precis som med avgifter så gör även en liten skatt varje år stor skillnad i längden på grund av den så kallade ränta-på-ränta-effekten*.

Vinstskatten på depån åldras bättre så länge du aldrig säljer den fond du har. Den enda årliga skatt du betalar är en fondskatt som för ett AB blir 0,08 %**. När du sedan säljer din fond får du, givet att du har gjort en vinst, en vinst i bolaget det året.

Kan du använda den vinsten i bolaget samma år blir det riktigt bra. Vi kommer till det strax, men vi börjar med att anta att du lägger till fondvinsten till en redan lönsam verksamhet. I så fall innebär det att du får betala en bolagsskatt på 20,6%.

En privatperson får betala 30% skatt på vinsten så här är en anledning till att depå är lite mer lockande för ett AB än för en privatperson. Från ett AB får du sedan betala ytterligare skatt när du ska ta ut pengarna från bolaget, men det får du om du har haft dem i en kapitalförsäkring också.

Notera också att det finns en skatteregel som säger att du aldrig behöver betala skatt på mer än 80% av försäljningsvärdet oavsett hur mycket vinst du har gjort. Köpte du en fond för 100 kr och den nu är värd 1000 kr är det fortfarande bara 800 kr du behöver skatta för. Det betyder att den maximala skatten blir 80%*20,6% = 16,5%. Eftersom den ackumulerade årliga skatten på kapitalförsäkring inte har någon gräns för hur stor den kan bli betyder det att om du har samma fond tillräckligt länge blir depå bättre.

Hur lång tid det tar beror på vilka antaganden man gör. Räknar vi med 6%*** real avkastning på aktiemarknaden, 2% inflation och schablonskatten på kapitalförsäkring som den var i lågräntemiljön före 2022 tar det 62 år innan depå blir bättre. Så långsiktiga är folk sällan.

Det som kan förändra den här kalkylen är att schablonskatten för en kapitalförsäkring är kopplad till statslåneräntan. Att schablonskatten var så låg då berodde på det låga ränteläget. Nu är räntorna och skatten högre.

Räknar vi med en statslåneränta på 3,6% istället blir schablonskatten 1,08%. Med samma antaganden som ovan i övrigt tar det då bara åtta år innan depå blir bättre.

Ska man då välja depå om man tror på högre räntor i framtiden? Nja. En poäng med en kapitalförsäkring är att det inte kostar så mycket att ändra sig. Man kan alltså istället flytta över till depån när räntorna går upp.

Vi har räknat på ett scenario där statslåneräntan är som den var 2022 i fem år och sedan hoppar upp till 3,6%. Inte ett helt realistiskt scenario, men enklare att räkna på än om det sker successivt och effekten bör bli ungefär densamma. Då har vi jämfört strategin att börja med kapitalförsäkring och byta till depå när räntan går upp med strategin att ligga i depån redan från början. Med samma antaganden som ovan om avkastning och inflation tar det 23 år innan det hade varit bättre att välja depå redan från början.

23 år är visserligen en inte helt orealistisk tidshorisont för pensionssparande, men då behöver du dels vara bombsäker på att räntorna faktiskt kommer att gå upp och dessutom är det mycket annat som kan hända på 23 år som gör att du inte vill ha kvar ditt AB, vill behålla samma fond, etc.

Vår slutsats blir att “depå vinner i längden”-effekten inte är tillräckligt stark för att depå ska bli ett bra alternativ i dagsläget. Det kan däremot förändras ifall statslåneräntan går upp i framtiden.

Med depå kan du använda vinst till lön

Det finns däremot en annan fördel med depå. Om du säljer din fond rätt år kan du nämligen använda vinsten till lön istället. Då slipper du betala bolagsskatt på vinsten. Om det här är smart eller inte beror på din övriga inkomst och din ålder. När du betalar ut lön får du betala arbetsgivaravgift och inkomstskatt, men får också insättning till den allmänna pensionen. Ska du ta ut utdelning måste du först betala bolagsskatt och sedan skatt på utdelningen. Det är om arbetsgivaravgift + inkomstskatt är lågt som det blir bra.

Som skattesystemet ser ut idag är det framförallt i ett scenario det här blir riktigt bra. Det är om du säljer din fond och tar ut lön när du är över din riktålder och har så pass låg pension att lön + pension håller sig under brytpunkten för statlig inkomstskatt. Från och med kalenderåret efter riktåldern får du nämligen både förhöjt jobbskatteavdrag, förhöjt grundavdrag och lägre arbetsgivaravgift vilket gör att du betalar väldigt lite i skatt på de första 100 000 kronorna du tar ut i lön.

Drömscenariot för depåalternativet ser därför ut så här:

- Du skaffar en depå nu och köper en billig global aktiefond.

- Du behåller din fond tills du nått riktåldern och i praktiken har slutat jobba.

- Då säljer du delar av ditt innehav varje år och använder vinsten till att betala ut lön

I det här scenariot blir depå mycket bättre än kapitalförsäkring om du har tillräckligt låg pension. Att betala ut lön är så förmånligt att du skulle ha gjort det även om du hade haft pengarna i en kapitalförsäkring. All årlig schablonskatt du har sluppit genom att ha pengarna i en depå är alltså en ren vinst.

Haken är att det är ganska många förutsättningar som behöver vara uppfyllda för att det ska bli så här bra. Håll i dig för här blir det många saker att tänka på.

- Du behöver behålla din fond och ditt AB hela vägen till pension. Vi är verkligen inga förespråkare av frekventa fondbyten så det kan mycket väl vara rätt ändå, men vi ser ändå en del potentiella problem.

- Det finns en risk att fonden läggs ned, att den slås ihop med en dyrare fond eller att avgiften höjs. Vi har tack och lov sett fler avgiftssänkningar än -höjningar de senaste åren, men vem vet vad som händer på riktigt lång sikt. Kommer det en avgiftshöjning de sista två åren är det kanske ingen katastrof, men händer det när du har tio år kvar tills du kommer åt den låga skatten får du endera betala den höga avgiften i tio år till eller ge upp och sälja iaf.

- Det kan komma andra globala aktiefonder som är ännu billigare. Eftersom avgiften på de billigaste globala aktiefonderna är lägre än golvet för schablonskatt på kapitalförsäkring kan det här dock inte bli ett så stort problem att enbart den grejen gör en kapitalförsäkring bättre, men det minskar skillnaden mellan depå och kapitalförsäkring.

- Att du behåller fonden ända tills riktåldern betyder också att du behöver behålla pengarna i aktiemarknaden. För långsiktigt sparande är det bra, men när du är senior och ska ta ut pengarna är det hög risk att ha kvar alla pengarna i aktiemarknaden. Vet du vad du gör går det oftast att kompensera för. Har du andra tillgångar privat eller i pensioner kan du i teorin ha mer pengar på sparkonto/i räntefonder på de ställena och så köper du mer aktiefonder där samma dag som du säljer dina aktiefonder i företaget. Det här fungerar bra om du vet vad du gör, men det känns oftast både bättre och enklare om du har möjlighet att anpassa risknivån i just de pengar du faktiskt ska använda nästa år.

- Du behöver också ha kvar ditt AB hela vägen till pension. Det är inget jätteproblem, men om du börjar spara i depå i företaget när du är 40 år och så får du ett fast jobb när du är 45 kan det kännas som både en onödig kostnad och onödigt jobb att hålla igång bolaget i 20 år.

- Du behöver ha tillräckligt låg pension och spara lagom mycket pengar. Som vi skrev ovan blir det här riktigt förmånligt om du håller dig under brytpunkten för statlig inkomstskatt****.

- Så länge du har eget företag kan du förstås se till att inte betala in så mycket pension att det här blir ett problem. Är du hyggligt ung nu och bestämmer dig för att gå tillbaka till en anställning med förmånlig pension har du inte koll. Och då ska du också veta att för höginkomsttagare som är anställda är så kallad löneväxling ett riktigt bra sätt att pensionsspara. (Om du som läser det här tycker att vi fokuserar för mycket på höginkomsttagare är det för att vi bara rekommenderar den här sortens pensionssparande om du tjänar så mycket pengar att du samtidigt tar ut lön upp till brytpunkten för statlig inkomstskatt samt maximal lågbeskattad utdelning.

- Om du sparar för mycket och börsen går för bra blir den här begränsningen också ett problem. Det är de första 100 000 kronorna per år som är riktigt förmånliga. Därefter trappas det förhöjda jobbskatteavdraget ned från 20% till 5%. Det kan vara lönsamt att ta ut mer lön än så, men det blir inte lika bra. Kommer du både upp i statlig inkomstskatt (lön + pension) och tar ut lön över 100 000 kronor är det bättre att betala vinstskatt och ta ut utdelning.

- Skattesystemet kan ändras. Skatter och skattesystem kan så klart ändras på många olika sätt. Det har till exempel inte alltid varit så förmånligt som det är nu att ta ut lön efter riktåldern. Vi är inte experter på politik, men jag skulle själv inte våga lita på att det är lika förmånligt när jag går i pension. Å andra sidan kan det också komma förändringar som gör utdelningar mindre förmånliga.

- Du får vänta med att lägga ned bolaget. Har du lagom mycket pengar när du slutar jobba kan du helt enkelt behålla bolaget några år tills pengarna är slut. Har det gått så bra att du har många miljoner kronor i bolaget kan det ta längre tid än du vill vänta att tömma bolaget på det sättet. Då finns en bakdörr som innebär att du låter bolaget vara vilande i fem år. Därefter får du ta ut alla pengar och betala 25% skatt (utöver eventuellt bolagsskatt). Utdelning kan du ta ut under de här fem åren, men om du tar ut lön räknas bolaget som aktivt. Vill du göra en sådan här exit behöver du alltså vänta fem år efter att du har tagit ut din sista lön.

Depå kan fortfarande visa sig bli bättre även om någon av de här punkterna rubbas, men det blir för komplext för att vi ska försöka reda ut det i ett blogginlägg.

Har du hängt med så långt och är sugen på depå-alternativet rekommenderar vi dig att börja räkna på din specifika situation (pensionsprognos, etc). Tycker du att det är för svårt eller jobbigt rekommenderar vi att välja kapitalförsäkring istället.

För egen del hade jag framförallt varit intresserad av att åtminstone räkna på om det vore något för mig om jag hade haft 5-15 år till pension. Så länge pensionen är ännu längre bort än så tycker jag att det är för många saker som kan hända längs vägen för att jag skulle välja en strategi som bygger på att jag sitter kvar i samma fond hela tiden. För kortare tidsperioder hade den potentiella vinsten känts för liten. Det är dock inget råd, utan bara hur jag själv resonerar.

* Ränta-på-ränta-effekten innebär att du förlorar/vinner mer än om du bara plussar ihop procentuell avkastning/avgifter. Får du 6% avkastning på aktiemarknaden kommer du att ha gått mer än 60% plus efter 10 år. Betalar du 1,5% i avgifter kommer du att ha gått miste om mer än 15% efter 10 år.

** Du får en schabloninkomst på 0,4% och om du går med vinst och betalar bolagsskatt på 20,6% blir skatten 0,08%.

*** 6% real avkastning är den avkastning vi brukar räkna med på investeringar i aktiemarknaden. Historiskt har den snarare varit högre, men det finns också goda argument för att den kanske bör bli lägre i framtiden. Framförallt eftersom man numera får negativ real avkastning i stora delar av räntemarknaden vilket bör göra att fler söker sig till aktiemarknaden och pressar ned avkastningen där.

**** Om du har en årsinkomst från pensioner på 700 000 kr blir det fortfarande något bättre att ta ut lön än att betala bolagsskatt och ta ut pengarna som utdelning. När vi räknar med en kommunalskatt på 32,5% får vi det till att du får behålla 59% av pengarna om du tar ut lön. Då blir det dessutom en inställning till din allmänna pension som vi beräknar är värd 8% efter skatt. Totalt sett får du då behålla 67% av pengarna. Betalar du först bolagsskatt och tar sedan ut som utdelning får du behålla 64% av pengarna.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag. Tack för ditt stöd!

Vi står på din sida i finansdjungeln. Vi avslöjar finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan också stötta oss via vår supportersida på Patreon.