Nordnet har lanserat en global indexfond med hävstång. Det blir högre förväntad avkastning till högre risk. Inget för vanliga sparare, men för de som vet vad de gör fyller den en funktion.

Hävstångsfonder är inte vår standardrekommendation

Vi får börja med att konstatera att vår standardrekommendation är att välja Avanza Global för långsiktigt sparande. Att använda hävstång gör det svårare att förstå vad din risknivå är. Det behöver inte alltid vara fel, men då behöver du verkligen förstå vad du håller på med. Poängen är att fonden kan låna pengar för att sätta mer pengar på börsen än vad du själv investerat i fonden.

Lånekostnaden svårvärderad

Nordnet Global Index 125 är en syntetisk fond som inte köper några aktier. Istället köper den en swap. Fonden har gjort upp med banken JP Morgan om att fonden får samma avkastning som om den faktiskt hade köpt aktier och tagit ett lån.

Enligt Nordnets kommunikationschef Johan Tidestad är finansieringen effektiv och transparent:

Hur går finansieringen till? Vem lånar upp pengar och till vilka villkor/ränta?

För att göra det så transparent som möjligt har vi valt att låta fonden följa ett hävstångsindex från MSCI. I indexreglerna anges att den har 125% exponering mot MSCI World ESG Leaders och -25% exponering mot USD Overnight SOFR. Finansieringskostnaden motsvaras alltså av SOFR, som är så nära riskfri ränta du kan komma i USA.

Hur kan spararna följa upp den kostnaden? Syns det bland fonden transaktionskostnader eller på annat sätt?

Vi har gjort vårt bästa för att vara tydliga med att det finns en finansieringskostnad och att den motsvaras av SOFR. Bland annat genom räkneexempel på vår hemsida.

Lånekostnaden “USD Overnight SOFR” ligger just nu på ca 5%. Lånen är alltså upptagna i dollar vilket är ganska rimligt i en globalfond där amerikanska aktier står för en bit över hälften av innehaven.

Vår förståelse är att det är en låg och bra lånekostnad. Just nu är räntan högre i USA än i Sverige, men då ska det också till en valutaväxling och valutakurser påverkas av ränteläget. Alltså är det inte så enkelt att du kan jämföra räntorna rakt av. Om marknaden hade bedömt att svenska och amerikanska statsobligationer är lika riskabla borde ju även alla svenskar köpa amerikanska statsobligationer istället eftersom räntan är högre där, men riktigt så enkelt är det alltså inte.

Ombalansering spelar roll

En annan sak som spelar roll är när det sker en så kallad ombalansering. Om du själv har 100 000 kronor, tar ett lån på huset på 25 000 kronor och köper en vanlig globalfond utan hävstång för pengarna kommer du om 30 år ha 125% gånger avkastningen på globalfonden minus vad du har betalat i ränta på lånet*. Du kommer aldrig att köpa eller sälja fondandelar under tiden, men efter ett tag kommer lånet inte längre vara 20% (25% av 125%) av fondvärdet.

I en hävstångsfond sker däremot en ombalansering. Nordnet Global Index 125 ombalanserar varje månad. Det här betyder att om börsen går ner så säljer fonden (eller i det här fallet JP Morgan som har ställt ut swapen) aktier och betalar en del av lånet för att komma tillbaka till att lånet är 20% av fondvärdet. Om börsen går upp tar fonden istället mer lån och köper mer aktier.

Det här blir bra i marknader som går långsamt upp eller långsamt ner i långa perioder. I sicksack-marknader – om börsen går upp i januari, ner i februari, upp i mars, osv – blir det däremot dåligt. Då kommer den att köpa och sälja vid fel tillfällen.

Om marknaden är helt effektiv – vilket vi brukar utgå från – ska det här inte vara en nackdel i längden, men det gör det svårare att avgöra vilken risk man egentligen tar.

Finns det några konstigheter i fonden?

Vi har fått frågan om det finns några dolda avgifter eller andra nackdelar i fonden. Svaret är att utöver lånekostnaden som möjligtvis kan anses vara en dold avgift ser vi inga sådana.

Fondupplägget med en swap är något komplicerat, men inte helt ovanligt. Gör båda parter vad de ska borde det inte vara några andra dolda avgifter. Vi ska inte ta gift på det, men vi har tittat och funderat och hittar inget misstänksamt. Vi ser till exempel inget som påminner om den dolda nackdel som fanns i Nordnets nya småbolagsfond.

Värdepapperskredit + Avanza Global är ett alternativ

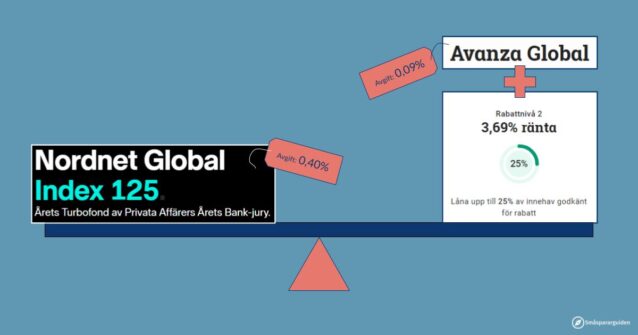

Alternativ som är bra att jämföra med är att låna själv och köpa mer Avanza Global för de pengarna istället för att låta fonden låna.

Är du på Avanza kan du till exempel ta en värdepapperskredit till helt ok villkor. Kanske kan du också ta ett större lån på bostaden om du har en sådan.

Då ska du alltså dels fundera över om du vill ha omviktningen och dels jämföra räntor – som i det här fallet är i olika valutor.

Fördelen med att låna själv är att du har ränteavdrag på lånet, vilket Nordnets fondupplägg med JP Morgan inte ger. Samtidigt finns det också en fördel med hävstång i fonden eftersom den schablonmässiga skatten på ISK bara tar hänsyn till insatt kapital, inte faktiskt aktieexponering.

Vi brukar ogilla experter som kommer med vaga “det beror på”-svar, men här får vi kapitulera. Vi har svårt att säga vilket som är bäst i det här fallet. Ta ett aktielån hos Avanza och köpa mer Avanza Global eller välja Nordnets Global Index 125.

* Så länge du inte har kommit ner till 0 och förlorat alla pengar någonstans längs vägen.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag. Tack för ditt stöd!

Vi står på din sida i finansdjungeln. Vi avslöjar finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan också stötta oss via vår supportersida på Patreon. Om ditt bidrag är minst 50 SEK/månad (+ moms) får du svar på en läsarfråga per halvår!