När du lånar till en bostad kan du bli tvingad att betala tillbaka delar av lånet varje månad. Det beror på hur stort lånet är i förhållande till bostadens värde och din inkomst. Här går vi igenom hur det fungerar och hur amorteringskravet kom till.

Notera att det nu finns förslag om ändringar av reglerna för amorteringskrav.

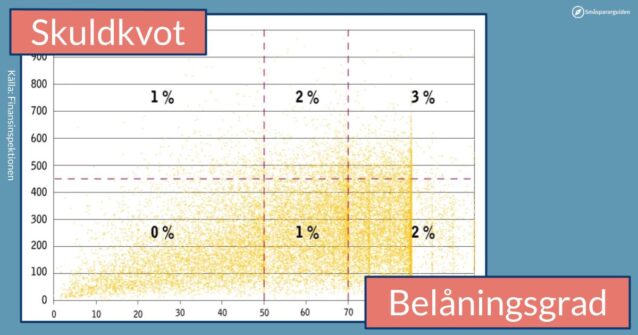

Belåningsgrad och skuldkvot

Amorteringskravet består av två delar:

- Belåningsgraden beskriver hur stor del av bostaden som är belånad i procent. Om du köper för 2 miljoner kronor, lånar 1 miljon kronor och betalar 1 miljon själv har du en belåningsgrad på 50%.

- Mellan 0 till 50% belåningsgrad finns inte något krav på amortering.

- Mellan 50% till 70% är amorteringskravet 1% av det ursprungliga lånebeloppet.

- Mellan 70% till 85% är amorteringskravet 2% av det ursprungliga lånebeloppet.

- Över 85% belåningsgrad förekommer sällan då vi har ett bolånetak som gör att man inte får låna mer än så.

- Skuldkvot: Om din totala skuld är över 4,5 gånger din årsinkomst (före skatt), måste du amortera ytterligare 1% utöver det som krävs beroende på belåningsgraden.

Historik och regeländringar

- Inledningen av amorteringskravet (2016)

Amorteringskravet infördes i juni 2016 som ett svar på den snabbt ökande skuldsättningen bland svenska hushåll och den oroliga bostadsmarknaden. De ursprungliga reglerna berörde belåningsgraden. - Uppdatering och skärpning (2018)

I mars 2018 skärptes amorteringskravet ytterligare för att tackla den växande skuldsättningen. Förutom de tidigare nämnda reglerna började även ett krav gälla för hushåll med hög skuldkvot. - Justering och förtydligande (2021)

I januari 2021 genomfördes ytterligare en justering av amorteringskravet. Reglerna klargjordes för att ge en mer förutsägbar och rättvis tillämpning. De specifika nivåerna för amortering förblev oförändrade, men det infördes tydligare riktlinjer för undantag och anpassningar i speciella ekonomiska situationer. Dessutom introducerades möjligheten för hushåll att ansöka om tillfälliga lättnader från amorteringskravet vid exempelvis sjukdom eller arbetslöshet.

Undantag från amortering

Amorteringskravet kan ibland medföra undantag, exempelvis vid sjukdom och arbetslöshet. Du kan ansöka om undantag eller lägre amorteringskrav om din ekonomiska situation förändras eller vid en kraftig nedgång i svensk ekonomi. Finansinspektionen ger sina allmänna råd om undantagen här.

5-årsregeln

Belåningsgraden baseras på värderingen av bostaden. Var femte år får du hänvisa till en ny värdering om värdet har stigit och du på så sätt fått ned belåningsgraden. Om du gör förändringar som till exempel renovering, till- eller ombyggad kan du alltid begära en ny värdering om det “avsevärt” ändrat värdet.

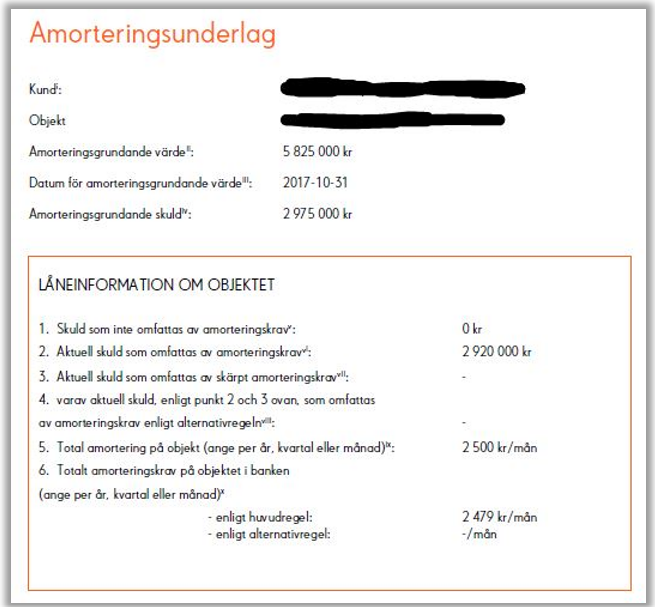

Amorteringsunderlaget

Om du är osäker på hur mycket du måste amortera kan du begära ett amorteringsunderlag från din bolånebank. Där framgår värdet på bostaden och den ursprungliga skulden som banken använder som utgångspunkt för beräkningen av kravet. Från och med september 2024 måste bankerna ge dig dokumentet digitalt på begäran.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag. Tack för ditt stöd!

Vi står på din sida i finansdjungeln. Vi avslöjar finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan också stötta oss via vår supportersida på Patreon.