Då och då gör tidningar nyheter med topplistor över vilka fonder som haft högst avkastning – ofta under en ganska kort tidsperiod. För en fondexpert är det något som är lika intressant som “de lottoraderna skulle du ha spelat”. Vi har kikat närmare på statistiken: agerar spararna på att läsa dessa artiklar och köper man “vinnarfonderna”?

Topplistor är populära

Det är ingen hemlighet att topplistor är populära bland läsare och därmed också hos nyhetsmedier. Fenomenet finns även inom ekonomijournalistiken där det förekommer listor över historisk avkastning på fonder som lyfter fram de ofta makalösa avkastningar som de allra bästa (eller mest tursamma) fonderna haft.

Historisk avkastning säger ingenting om framtida avkastning

Den kanske mest svårsmälta slutsatsen i finansiell forskning är att historisk avkastning på en fond i princip inte säger någonting alls om hur den kommer att gå i framtiden. Så funkar det nästan ingen annanstans. Det fotbollslag som har vunnit fem raka matcher vinner oftast mot det lag som har motsvarande förlustsvit och Jan Guillous nästa bok har större chans att bli en bästsäljare än vad vår bok har. Det här gäller dock inte i fondvärlden.

Standard & Poor’s (Liu & Sou, 2018) har delat in fonder i olika grupper efter hur bra de har gått under fem år. De 25 procent som gick bäst hamnade i den första kvartilen. Därefter har de tittat på hur de har gått under kommande fem år. Resultatet är att av de 497 fonder som låg i första kvartilen under den första femårsperioden var bara 27 procent kvar i första kvartilen nästa år. Hade allt varit ren slump skulle det ha varit 22,6 procent (knappt 10 procent av fonderna från den första femårsperioden lades ner eller slogs ihop och räknas därför inte kommande femårsperiod). Andelen är något förhöjd, så vill man se det optimistiskt kan det alltså gömma sig några guldkorn bland de historiskt framgångsrika – men de allra flesta kan inte återupprepa succéen.

Och då tittade forskarna ändå på femårsperioder. Tidningarna tittar ofta på perioder som är så korta som ett halvår eller ett år. Så korta perioder ser vi knappt ens fonderna själva använda. Även bland dem som säljer dyra och dåliga fonder utan att tveka anses det oseriöst med så korta tidsperioder.

Därför blir “vinnarfonderna” dyra

Om det bara är slump vilken fond som går bra kan man ju tänka att det inte spelar någon roll vilken man köper. Tyvärr är det inte så heller. Det man faktiskt vet någonting om och som forskningen visar spelar stor roll är avgifterna. Avgifterna nämns sällan i artiklar som listar “vinnarfonderna”.

Även om de billiga indexfonderna är överlägsna på lång sikt hamnar de oftast strax över mitten på kortare tidshorisonter. Både botten och toppen domineras av mer nischade fonder som chansat mer. Och de är också dyrare. Alltså blir det dyra – och därmed dåliga – fonder som lyfts fram i topplistorna.

Påverkas läsarna? Ja, vi har siffrorna!

För att ta reda på hur mycket läsarna påverkas tittade vi på en artikel som SvD publicerade sommaren 2019.

Vi begärde ut detaljerad statistik från Pensionsmyndigheten för att se köp- och säljbeteendet för listans toppfond – BlackRock World Technology – under samma månad som den publicerades. Och datat talar sitt tydliga språk.

Artikeln publicerades 15 juli online samt 16 juli i tryckt form. I snitt under samma månad köper 76 fondsparare för 5 Mkr per dag. De fyra dagarna som följer efter publicering snittar man på 176 personer och 15 Mkr istället. En grov uppskattning ger alltså att 400 personer och deras 40 Mkr bytt till en fond baserat enkom på hur den presterat de senaste 6 månaderna av sina 25 år.

Eftersom fondköpen sker med en dags fördröjning sammanfaller alltså denna ökning helt och hållet med publiceringarna. Själva statistiken som SvD baserar sin artikel på släpptes en vecka tidigare så det här handlar inte om att spararna agerat på rapportsläppet själva.

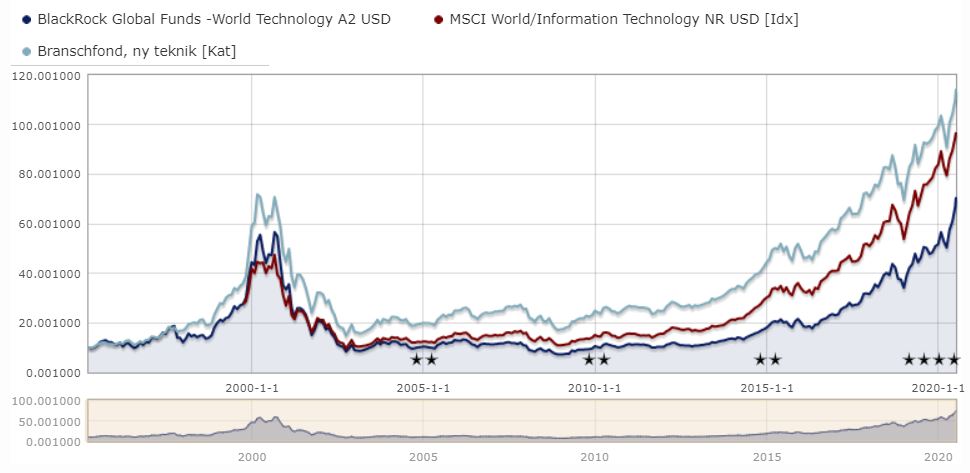

Ibland går det bra, men oftast inte

Eftersom det, åtminstone på kortare sikt, är mycket slump vilka fonder som går bra är det förstås inte säkert att det blir dåligt för spararna att följa råden. Till exempel har SvD-listans toppfond fortsatt gå bra det senaste året. Tittar vi däremot 25 år tillbaka har den inte alls presterat bra och tittar vi 25 år framåt är vi ganska säkra på att de höga avgifterna** kommer att ta ut sin rätt.

Just för premiepensionen fanns det en gång ett fondbolag som testade detta i större skala. Kollektiva fondval försökte göra en affär på att sälja fonder som i princip enbart byggde på att härma andra fonder som gått bra historiskt.

Kollektivas fonder var dyra, presterade dåligt, fick massiv kritik från Pensionsmyndigheten och kastades sedan ut.

* Liu, Berlinda och Soe, Aye M. 2018. Does Past Performance Matter? The Persistence Scorecard. S&P Dow Jones Indices, december. https://us.spindices.com/documents/spiva/persistence-scorecard-september-2018.pdf?force_download=true.

** Fonden har en ordinarie avgift på mycket höga 1,81%, vilket blir 0,51% i det rabatterade premiepensionssystemet. Fem gånger så dyrt som det statliga förvalet AP7 även med rabatten.

Den här verksamheten finns tack vare DITT frivilliga ekonomiska bidrag. Tack för ditt stöd!

Vi står på din sida i finansdjungeln. Vi avslöjar finansaktörer som gynnar sig själva på kundernas bekostnad. Dessutom ger våra artiklar och guider dig och andra begripliga, enkla och vetenskapligt förankrade råd om ekonomi, sparande och pensioner.

Du kan också stötta oss via vår supportersida på Patreon.